2022年接近尾声,此前部署的电生理、种植牙、骨科脊柱、肝功生化试剂等诸多联盟集采相继落地。类似“这个品类集采难”“这类耗材不可能集采”的声音,被一一击破。

10月21日,吉林省医保局发布《关于公开征求<弹簧圈类医用耗材省际联盟集中带量采购文件(征求意见稿)>意见的通知》及《关于公开征求<留置针类医用耗材省际联盟集中带量采购文件(征求意见稿)>意见的通知》。

根据《征求意见稿》内容,此次弹簧圈集采联盟包括:吉林、山西、内蒙古、辽宁、黑龙江、江西、山东、河南、湖北、湖南、广西、海南、重庆、贵州、西藏、陕西、甘肃、青海、宁夏、新疆、新疆兵团。

弹簧圈集采分为2个竞价组。将同申报企业同注册证下所有申报产品的医疗机构采购需求量加总求和,并按照由高到低排序排序,累计采购需求量不超过80%所涵盖的所有注册证分为A组,其余注册证分为B组。A、B两个竞价组均设定最高有效申报价。

联盟地区意向采购量由联盟省份各医疗机构报送采购总需求量的90%累加得出。集中带量采购周期为2年。

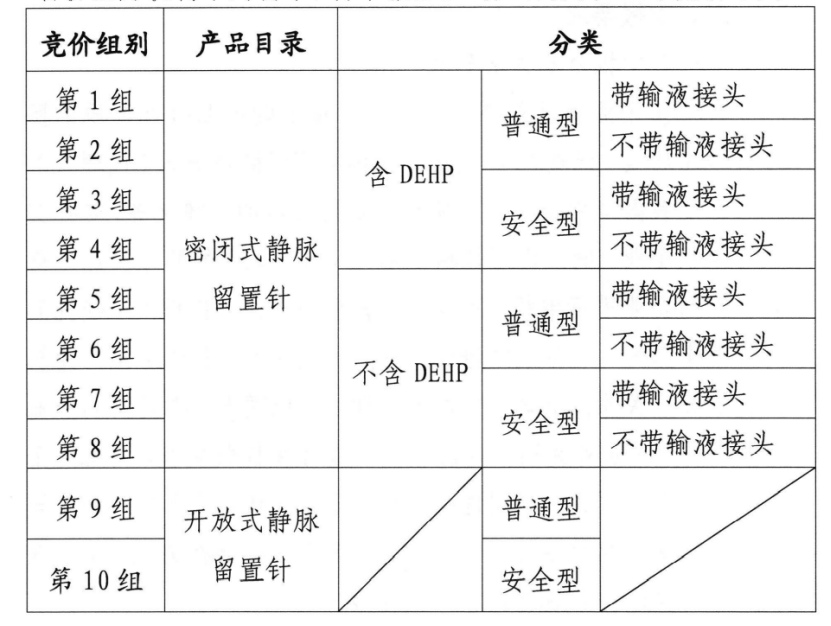

留置针集采联盟包括吉林、辽宁、黑龙江、山西、山东、湖北、西藏、甘肃、青海等。

留置针集采分10个竞价组别。首年意向采购总量为43354275支,由联盟省份各医疗机构报送采购总需求量的80%累加得出。集中带量采购周期同样为2年。

此轮带量采购中,留置针已经历过大型联盟带量采购。去年12月,重庆等八省联盟集采,静脉留置针平均降幅为72.5%,最高降幅达94.1%。

弹簧圈仍属于省际联盟集采的新客,该品类是神经介入类高值耗材中的一种,进口占比超85%。近一年内,少数省份开始探索省级弹簧圈集中带量采购,中选价格有逐渐降低的趋势。不过从已公开数据来看,最高降幅都未超过70%,平均降幅区间在4.5折到5.5折左右。具体来看,去年11月河北省的弹簧圈集采中,弹簧圈平均中选价格从1.2万元下降至6400元左右,平均降幅46.82%%,最高降幅66%。福建于今年7月开展了弹簧圈集采,与该省现行采购价相比,平均降幅46.28%。其在报价环节规定,报价不得高于采购需求量涵盖的本注册证下所有申报产品全国其他地市级及以上集中采购(含带量采购)价格。且中选耗材在履行合同中,如同产品在全国其他地市级及以上集中采购(含带量采购)中产生更低中选价格,价格须相应联动。江苏省弹簧圈集采与福建省在同一日报价,采购量超过上述两省的总和。从结果来看,临床主流产品价格降至3500左右,平均降幅54%,最高降幅69%。按一次手术使用3-5个弹簧圈计算,患者耗材费用将由3-5万元降至1-2万元。经过三省杀价后,大型联盟采购团入局,弹簧圈价格还将进一步走低。据观察,此次吉林弹簧圈联盟集采征求意见稿中同样规定,企业有效报价为不高于采购文件规定的最高有效申报价及该企业产品的现行全国省级最低价(含省级集中带量采购价格)。中选规则方面,按有效申报价格由低到高的顺序确定排名。A组淘汰本组排名最末位的2张注册证,其余注册证拟中选。如拟中选规则一淘汰的注册证申报价不高于拟中选最低价1.8倍,获取拟中选资格。B组先淘汰本组排名后50%的注册证,大于A组最高拟中选价格的淘汰,其余注册证拟中选。如拟中选规则一淘汰的注册证申报价不高于A组拟中选平均价0.8倍,获取拟中选资格。中选产品按中选价格由低到高排名顺序,梯度分配意向采购量。2022年,耗材集采呈现出与此前截然不同的新特点。

一方面,民营医院市场占比远超公立医院的消费性医疗相关耗材,开始进入集采视野。典型案例是口腔种植和正畸类耗材,大型省际联盟直接开团,种植牙领域还搭配了服务费治理,影响颇大。另一方面,「进口主导」型耗材的大型联盟集采,进一步深入。典型案例是电生理和神经介入类耗材,电生理集采规模达27省,囊括了全国大多数地区。以神经介入类耗材为例,心玮医疗招股书显示,动脉瘤栓塞手术终端手术价格在10-30万之间,其中,单个动脉瘤需填充大约4个弹簧圈,单个弹簧圈1- 1.5万元;辅助支架1-2万,密网支架终端价格14-20万,覆膜支架终端价格超10万。总体上,常规动脉瘤栓塞手术终端价格约为10万,其中器械占比约80%;缺血类卒中手术终端价格约8-10万,其中取栓支架费用约为4-5万, penumbra抽吸导管费用约4-5万,全部器械及耗材占手术终端费用比例约为80%。可以看出,耗材费用在很大程度上推高了终端价格。而从以往经验来看,大型联盟集采往往能将耗材价格从高位上打下来。此外,从超声刀、吻合器等耗材集采实际采购量分配来看,集采后,头部国产品牌可能会迎来放量。据灼识咨询数据,2020年,神经介入医械市场占比排名前五的分别为美敦力、史赛克、MicroVention、强生和微创脑科学,上述5家企业拿走九成以上的市场份额。同年市场中约有15家本土企业,按销售收入计算,市场占比仅为7%。此次集采涉及的弹簧圈,属于神经介入市场中国产占比相对高的品类。

目前,国内神经介入上市企业主要有沛嘉医疗、归创通桥、心玮医疗、微创脑科学等,基本均为近1-2年内上市。今年上半年,微创脑科学收入2.06亿元,同比增加22.89%。海外收入首次突破千万元。报告期内,自主研发的颅内球囊扩张导管、颅内取栓支架、三维电解脱弹簧圈及颅内远端导管获国家药监局批准上市。归创通桥收入1.53亿元,同比增加113.7%,经调整净利润为864.1万元,较去年同期实现扭亏为盈。其中,神经血管介入业务收入达1.12亿元,同比增长160.1%。弹簧圈产品已分别提交美国FDA 510K及欧盟CE MDR注册申请。沛嘉医疗收入1.19亿元,较2021年同期增加129.8%,神经介入业务收入66.7百万元,较2021年同期增加57.6%。4款缺血性产品陆续上市,缺血线产品组合布局初步形成。心玮医疗收入7670万元,同比增长154.6%,亏损净额6698.5万元,同比收窄28.5%。研发费用支出6090万元,同比增长88.0%。截至2022年6月30日,共有15款神经介入器械产品获批。整体来看,国产神经介入品牌仍处于发展初期,众多产品还在研发和实验阶段,要到达爆发期仍需时间。